投資をするとき、あなたはどのように判断していますか?株価や指標、ニュースなどの客観的な情報だけに基づいていますか?それとも、自分の感情や思い込み、先入観などの主観的な要素も影響していますか?

実は、人間は常に合理的に意思決定をしているわけではありません。人間は感情や偏見、思い込みによって不合理な判断を下すことがあります。このような人間の心理を軸に置いて人の投資行動を分析することが、投資心理学です。

投資心理学は、「行動ファイナンス理論」とも呼ばれます。投資心理学では、人間は常に合理的に意思決定をしているわけではないことを前提としています。人間は感情や偏見、思い込みによって不合理な判断を下すことがあるからです。

投資心理学を知ることで、自分の感情やバイアスに気づき、冷静な判断ができるようになることができます。また、他の投資家の心理も読むことができ、市場の動向を予測することもできます。

この記事では、投資心理学から学ぶ「投資の教訓」を紹介します。特に、以下の4つのテーマに焦点を当てます。

- 損失回避

- アンカリング

- 確証バイアス

- バンドワゴン効果

株歴50年超のプロに任せてみませんか?

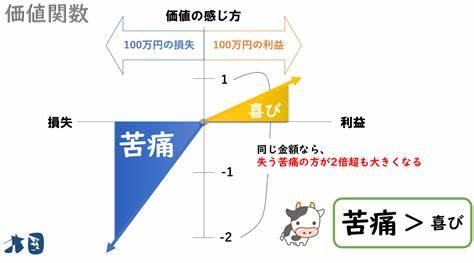

損失回避

損失回避とは、人間は利益よりも損失の方が苦痛に感じるという心理です。同じ金額でも、儲けたときの喜びよりも損をしたときの不快感の方が大きく感じられます。

損失回避は、投資で失敗する原因の一つです。例えば、以下のような行動が損失回避によるものです。

- 株価が下落したときに、反発する客観的な根拠もないのに、損失が確定してしまうことへの抵抗感からその株を塩漬けにしたり

- ほんの少し株価が上昇しただけで、下落による利益の目減りを恐れてすぐに利益確定売りしてしまったり

- 損切りのタイミングを逃してしまったり

損失回避からくる行動は、長期的な視点や戦略から外れてしまうことが多く、結果的に大きな損失を招く可能性があります。

損失回避を克服するためには、以下のような方法が有効です。

- 自分の目標や計画を明確にし、それに基づいて売買する

- 損切りや利益確定のルールを事前に決めておき、それを守る

- 感情的にならずに客観的なデータや分析に基づいて判断する

- 市場全体や他の銘柄と比較して自分の銘柄の状況を見る

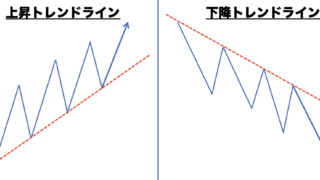

アンカリング

アンカリングとは、人間は最初に経験した情報や数字にこだわってしまう傾向があるという心理です。アンカーとは、船の漂流を防止する「いかり」を意味します。このことから想像がつくように、判断の際に自分が知っている物事や数字に引っ張られてしまうことを指しています。

アンカリングは、投資で失敗する原因の一つです。例えば、以下のような行動がアンカリングによるものです。

- 過去の高値を意識しすぎるあまり、さらに値上がりをすると思ってしまう「高値覚え」

- 過去の安値を意識しすぎるあまり、さらに値下がりをすると思ってしまう「安値覚え」

- 最初に購入した価格を基準にして、それよりも高ければ利益確定売り、低ければ損切りする

アンカリングからくる行動は、現在の市場や銘柄の状況と乖離してしまうことが多く、結果的に機会損失や不必要な損失を招く可能性があります。

アンカリングを克服するためには、以下のような方法が有効です。

- 過去の情報や数字に固執せずに、現在の市場や銘柄の動向を見る

- 複数の情報源や指標を参考にして、自分の判断基準を広げる

- 自分の判断に自信がないときは、一旦売買を控えて冷静になる

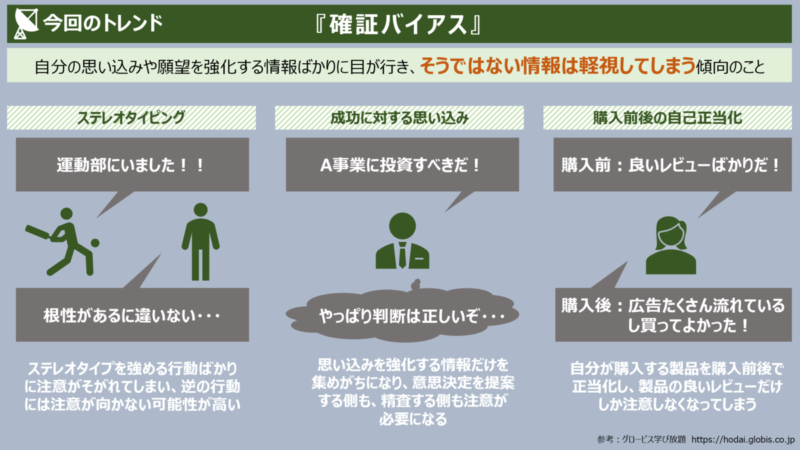

確証バイアス

確証バイアスとは、人間は自分に都合のよい情報だけを集めたり、解釈したりする傾向があるという心理です。自分の持っている仮説や信念を裏付けるような情報に注目し、反対の情報は無視したり否定したりします。

確証バイアスは、投資で失敗する原因の一つです。例えば、以下のような行動が確証バイアスによるものです。

- 自分が購入した銘柄については、株価が上昇する理由ばかり探して、下落するリスクを見逃す

- 自分が売却した銘柄については、株価が下落する理由ばかり探して、上昇する可能性を見逃す

- 自分が信頼する投資家やメディアの意見ばかり聞いて、他の意見やデータを無視する

確証バイアスからくる行動は、偏った情報や解釈に基づいて投資判断をしてしまうことが多く、結果的に市場や銘柄の本質を見誤る可能性があります。

確証バイアスを克服するためには、以下のような方法が有効です。

- 自分の仮説や信念に反する情報も積極的に収集し、客観的に評価する

- 自分の判断に影響を与える感情や思い込みに振り回されずに、論理的に判断する

- 自分の判断に自信がないときは、第三者の意見やアドバイスを求める

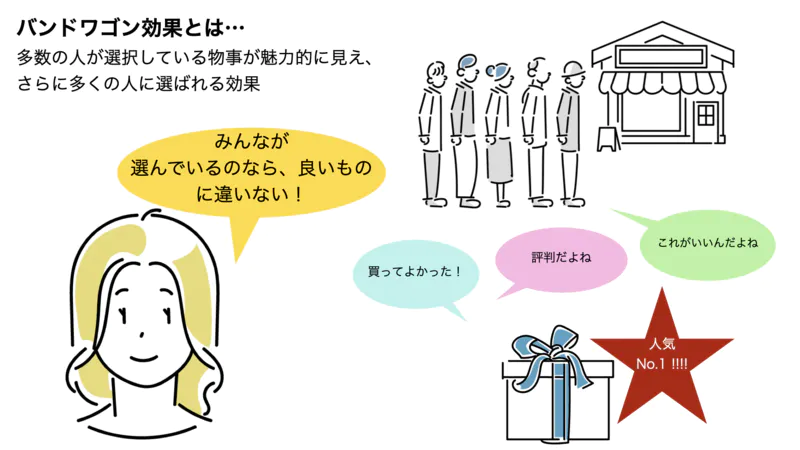

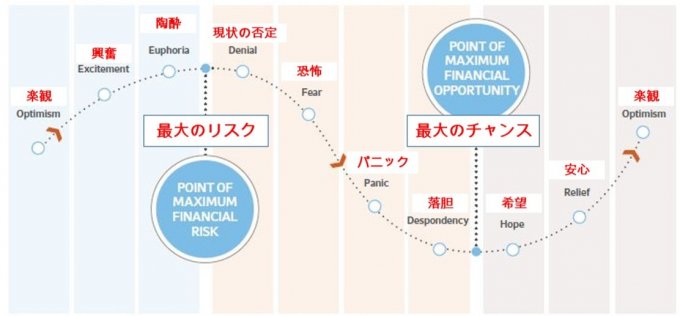

バンドワゴン効果

バンドワゴン効果とは、人間は多数派に従う傾向があるという心理です。人間は社会的な存在であり、自分の意見や行動が周囲と合わないと不安や孤独を感じることがあります。そのため、多くの人がしていることや考えていることに流されやすくなります。

- バンドワゴン効果は、投資で失敗する原因の一つです。例えば、以下のような行動がバンドワゴン効果によるものです。

- 市場が上昇しているときに、根拠もなく買いに走る「買い時」

- 市場が下落しているときに、根拠もなく売りに走る「売り時」

- 他の投資家やメディアの話題になっている銘柄に飛びつく「話題株」

- バンドワゴン効果からくる行動は、市場や銘柄の本質を見失ってしまうことが多く、結果的に高値で買って安値で売ってしまう可能性があります。

- バンドワゴン効果を克服するためには、以下のような方法が有効です。

- 自分の目標や計画を明確にし、それに基づいて売買する

- 市場や銘柄のファンダメンタルズやテクニカルズを分析し、自分の判断基準を持つ

- 他の投資家やメディアの意見を参考にするだけでなく、自分で調べたり考えたりする

まとめ

投資心理学は、人間の心理を軸に置いて人の投資行動を分析することです。投資心理学を知ることで、自分の感情やバイアスに気づき、冷静な判断ができるようになることができます。また、他の投資家の心理も読むことができ、市場の動向を予測することもできます。

この記事では、投資心理学から学ぶ「投資の教訓」を紹介しました。特に、以下の4つのテーマに焦点を当てました。

- 損失回避

- アンカリング

- 確証バイアス

- バンドワゴン効果

これらのテーマは、投資で失敗する原因となり得る心理的な罠です。これらの罠に陥らないように注意し、自分の感情やバイアスをコントロールすることが大切です。

コメント