不動産投資とは、土地や建物などの不動産を購入し、賃貸や売却などで収益を得ることです。不動産投資は、長期的なキャッシュフローの確保や資産価値の増加などのメリットがありますが、同時に、資金の調達や管理、リスクの分散などの課題もあります。不動産投資で成功するためには、物件の選び方や収益性の計算方法などを知ることが重要です。

この記事では、不動産投資で成功するためのコツを紹介します。特に、物件の評価方法と収益性の計算方法に焦点を当てます。不動産投資に興味がある方は、ぜひ参考にしてください。

物件の評価方法

不動産投資で物件を選ぶ際には、物件の評価方法を知ることが必要です。物件の評価方法とは、物件の価値や魅力を客観的に判断するための基準や指標です。物件の評価方法には、主に以下の3つがあります。

- 収益還元法

- 市場比較法

- 建築原価法

収益還元法

収益還元法とは、物件が将来生み出す収益(賃料や売却益など)を現在価値に割り引いて求める方法です。収益還元法では、以下の式で物件の価値を計算します。

物件価値=利回り年間収益

年間収益とは、物件から得られる年間の総収入から経費を差し引いたものです。経費には、管理費や修繕費などが含まれます。利回りとは、年間収益を物件価値で割ったもので、物件の収益性を表す指標です。利回りが高いほど、物件は収益性が高いと言えます。

収益還元法では、利回りを適正に設定することが重要です。利回りは、物件の立地や築年数、需要や供給などによって変動します。利回りを高く設定すると、物件価値が低くなります。逆に、利回りを低く設定すると、物件価値が高くなります。利回りを設定する際には、同じエリアや同じ種類の物件の平均的な利回りを参考にすることが望ましいです。

市場比較法

市場比較法とは、同じエリアや同じ種類の物件の取引価格や相場を参考にして求める方法です。市場比較法では、以下の手順で物件の価値を計算します。

- 比較対象となる物件を選ぶ

- 比較対象となる物件の取引価格や相場を調べる

- 比較対象となる物件と自分が検討している物件との差異を分析する

- 差異に応じて価格や相場を調整する

- 調整した価格や相場の平均値を求める

市場比較法では、比較対象となる物件を適切に選ぶことが重要です。比較対象となる物件は、自分が検討している物件とできるだけ近い条件のものを選ぶ必要があります。例えば、立地や築年数、間取りや広さ、設備や環境などが似ている物件を選ぶことが望ましいです。また、比較対象となる物件の取引価格や相場は、最新のものを調べることが必要です。市場の動向によって、価格や相場は変動するからです。

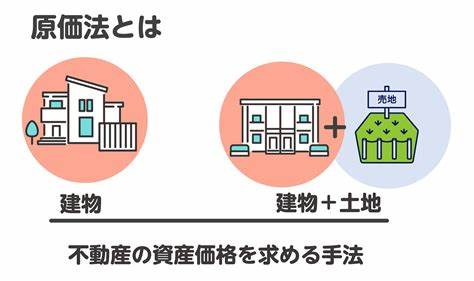

建築原価法

建築原価法とは、物件の建築費用や減価償却費用などを考慮して求める方法です。建築原価法では、以下の式で物件の価値を計算します。

物件価値=土地価値+建物価値

土地価値とは、物件の敷地面積に単位面積あたりの土地価格を掛けたものです。土地価格は、市場比較法などで求めることができます。建物価値とは、建築費用から減価償却費用を差し引いたものです。建築費用は、物件の構造や規模、仕様などによって変わります。減価償却費用は、物件の耐用年数や劣化度合いなどによって変わります。

建築原価法では、建築費用や減価償却費用を正確に算出することが重要です。建築費用や減価償却費用は、専門家に依頼するか、公的な資料やデータを参考にすることが望ましいです。

収益性の計算方法

不動産投資で収益性を計算する際には、収益性の計算方法を知ることが必要です。収益性の計算方法とは、不動産投資の収益やコストを数値化して分析するための基準や指標です。収益性の計算方法には、主に以下の3つがあります。

- 表面利回り

- 実質利回り

- キャッシュフロー

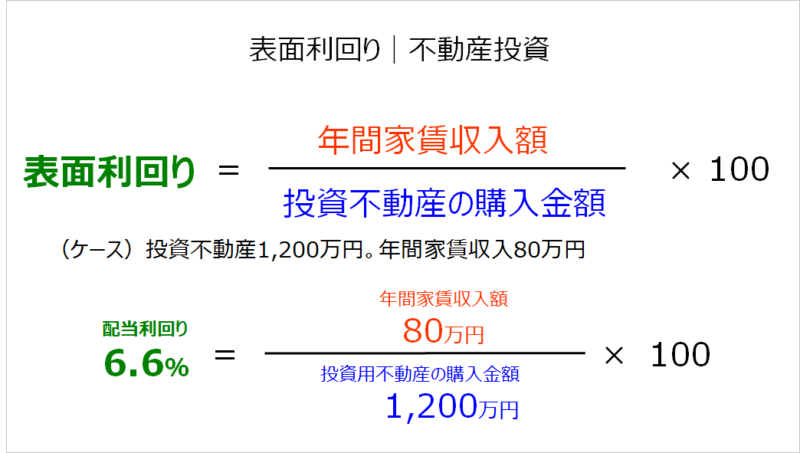

表面利回り

表面利回りとは、物件の年間収入(賃料収入など)を物件価格で割ったもので、物件の収益性を表す指標です。表面利回りは、以下の式で計算します。

表面利回り=物件価格年間収入×100%

表面利回りは、物件の収益性を簡単に把握することができますが、経費や税金などのコストを考慮していないため、実際の収益性よりも高く見積もられる可能性があります。表面利回りは、あくまで目安として使うことが望ましいです。

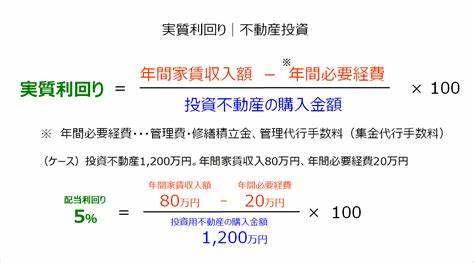

実質利回り

実質利回りとは、物件の年間収益(賃料収入など)から経費や税金などのコストを差し引いたものを物件価格で割ったもので、物件の収益性を表す指標です。実質利回りは、以下の式で計算します。

実質利回り=物件価格年間収益−年間コスト×100%

年間コストとは、物件の管理費や修繕費、固定資産税や所得税などの支払い義務が含まれます。年間コストは、物件の種類や規模、所有期間などによって変わります。実質利回りは、表面利回りよりも正確に物件の収益性を反映することができますが、コストの算出が難しい場合もあります。実質利回りを計算する際には、コストの見積もりを慎重に行うことが必要です。

キャッシュフロー

キャッシュフローとは、物件から得られる現金の流れを表す指標です。キャッシュフローは、以下の式で計算します。

キャッシュフロー=年間収益−年間コスト−借入金返済額

借入金返済額とは、物件購入に際して借りたお金(借入金)を返済する際に支払う金額です。借入金返済額は、借入金の金利や返済期間などによって変わります。キャッシュフローは、物件が自己資金だけでなく借入金も含めてどれだけ現金を生み出すかを示す指標です。キャッシュフローが正の値であれば、物件は黒字で運営されていると言えます。逆に、キャッシュフローが負の値であれば、物件は赤字で運営されていると言えます。

キャッシュフローは、不動産投資の目的や戦略に応じて重要度が変わります。例えば、長期的なキャッシュフローの確保を目的とする場合は、キャッシュフローが高い物件を選ぶことが望ましいです。一方で、短期的な売却益を目的とする場合は、キャッシュフローが低くても物件価値が高くなる可能性がある物件を選ぶことが望ましいです。

まとめ

不動産投資は、土地や建物などの不動産を購入し、賃貸や売却などで収益を得ることです。不動産投資で成功するためには、物件の選び方や収益性の計算方法などを知ることが重要です。

特に、物件の評価方法と収益性の計算方法に焦点を当てました。不動産投資に興味がある方は、ぜひ参考にしてください。

コメント