仮想通貨は、ビットコインやイーサリアムなど、インターネット上で取引される暗号化された通貨のことです。仮想通貨は、近年、価格の変動やICO(Initial Coin Offering)などの話題で注目を集めていますが、その一方で、税金や確定申告に関する疑問も多くあります。

仮想通貨はどうやって課税されるのでしょうか? どんな場合に確定申告が必要なのでしょうか? この記事では、仮想通貨の税金と確定申告について、課税対象と計算方法を解説します。

仮想通貨は所得税の対象

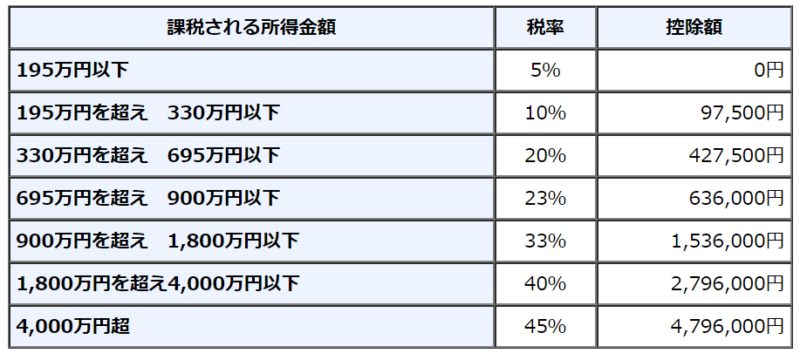

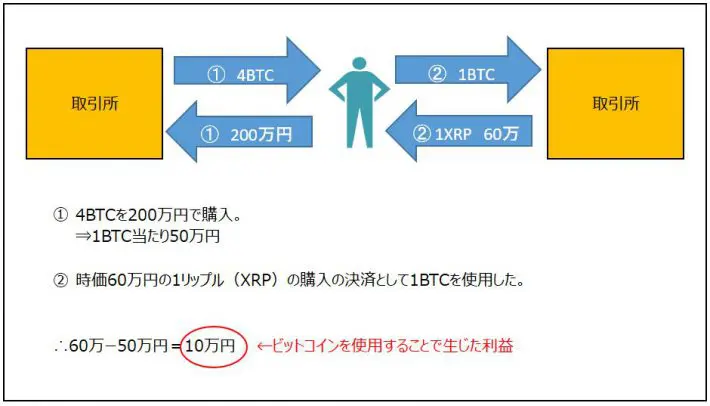

まず、仮想通貨は所得税の対象となります。仮想通貨は、国税庁の見解では「資産的価値があるもの」として扱われます。そのため、仮想通貨を売却したり交換したりすることで得た利益(譲渡所得)は、所得税の課税対象となります。

ただし、仮想通貨を購入しただけでは課税されません。また、仮想通貨同士の交換や分裂(ハードフォーク)によって得た新たな仮想通貨も、その時点では課税されません。課税されるのは、それらの仮想通貨を売却したり円に換金したりするときです。

仮想通貨の譲渡所得の計算方法

次に、仮想通貨の譲渡所得の計算方法について説明します。仮想通貨の譲渡所得は、以下の式で求められます。

譲渡所得 = 売却価格 – 取得価格 – 必要経費

売却価格は、仮想通貨を売却したときや円に換金したときの金額です。取得価格は、仮想通貨を購入したときや交換したときの金額です。必要経費は、仮想通貨の売買にかかった手数料や送金手数料などです。

例えば、あなたが2022年に1ビットコインを100万円で購入し、2023年に2ビットコインを200万円で売却したとします。この場合、あなたの譲渡所得は以下のようになります。

譲渡所得 = 200万円 – (100万円 × 2) – 0 = 0

つまり、あなたは譲渡所得を得ていないので、所得税はかかりません。

しかし、もし2023年に2ビットコインを300万円で売却したとしたら、どうなるでしょうか?

譲渡所得 = 300万円 – (100万円 × 2) – 0 = 100万円

この場合、あなたは譲渡所得として100万円を得ているので、所得税がかかります。

仮想通貨の確定申告の必要性と方法

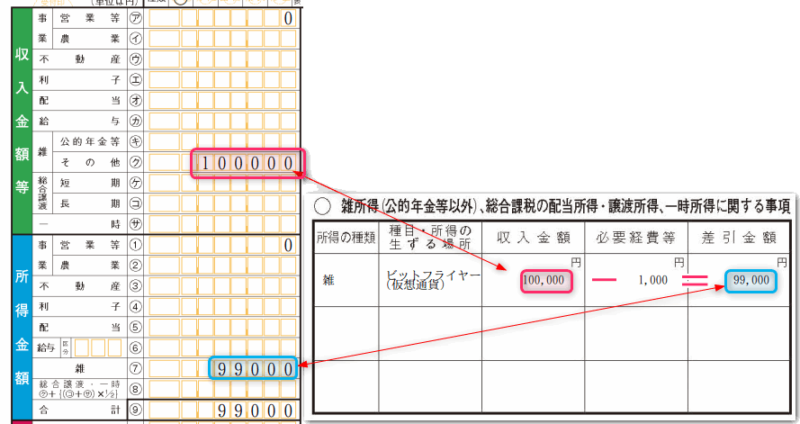

最後に、仮想通貨の確定申告の必要性と方法について説明します。仮想通貨の譲渡所得は、一般的に雑所得として扱われます。そのため、以下の条件を満たす場合には、確定申告が必要になります。

- 仮想通貨の譲渡所得が20万円を超える場合

- 給与所得者であっても、他の所得(配当所得や不動産所得など)が20万円を超える場合

- 所得控除や税額控除を受ける場合

確定申告は、毎年2月16日から3月15日までの期間に行われます。確定申告をするには、以下の書類が必要です。

- 確定申告書(A4版)

- 雑所得の金額及び源泉徴収税額等の明細書(A4版)

- 収入金額調書(仮想通貨取引所から発行されるもの)

- 取引履歴(仮想通貨取引所からダウンロードできるもの)

- 譲渡損益計算書(自分で作成するもの)

これらの書類を揃えたら、国税庁のホームページからe-Taxというシステムを利用してオンラインで申告することができます。また、紙で申告することも可能ですが、その場合は最寄りの税務署に持参する必要があります。

まとめ

仮想通貨は、売却や交換などで利益を得た場合には所得税の対象となります。そのため、仮想通貨の取引を行った人は、確定申告をする必要がある場合があります。確定申告をするには、必要な書類を揃えてオンラインか紙で申告します。

仮想通貨は、まだ新しい分野なので、税金や確定申告に関するルールや制度は今後変わる可能性があります。そのため、最新の情報や専門家のアドバイスを参考にすることが大切です。

仮想通貨で儲けたいと思う人も多いでしょうが、リスクも高いことを忘れないでください。仮想通貨に関する知識や判断力を身につけて、賢く取引しましょう。

コメント